Vragen?

We helpen u graag!

09/09/2022

De meeste Belgen en Nederlanders hebben een baksteen in de maag. Er wordt vaak gezegd dat huren weggegooid geld is en je veel beter vastgoed koopt. Maar klopt deze veronderstelling wel? Kunnen aandelen u mogelijk hogere rendementen opleveren? Het antwoord op deze discussie zult u in deze blog ontdekken en kan u mogelijk verbazen.

Na het verlaten van het ouderlijk huis staat iedereen voor een belangrijke levensvraag: ga ik een lening aan bij de bank om een huis te kopen of hou ik het bij huren?

Uw beslissing zou gebaseerd moeten zijn op basis van drie onderwerpen, welke in deze blog uitvoerig zullen worden besproken:

Inkomsten > kosten

Het is algemeen geweten dat een huis niet alleen interessant is om te overwegen als eigendom, maar ook als investering. Op lange termijn stijgt de waarde van vastgoed namelijk gestaag.

In 1981 lag de gemiddelde prijs van een woning in Vlaanderen op 43.000 euro. Tegen 2021 steeg dit naar 221.000 euro. Huizeneigenaars maakten met andere woorden een jaarlijks rendement van 5,6% over de voorbije dertig jaar. Dit rendement is hoger dan de rente die je vandaag betaalt op een hypothecaire lening (4,1%). Als deze trend zich voortzet, is vastgoed kopen dus winstgevend, want de opbrengsten (waardestijging) zijn hoger dan de kosten (rente).

Wat als je huurt en niet koopt? Dan zul je geen eigen inbreng moeten neerleggen om een huis te kopen. Dit geld kun je ergens anders gaan investeren, zoals o.a. op de aandelenmarkt. Het rendement van de Amerikaanse aandelenmarkt, de S&P 500 index, lag de voorbije dertig jaar op 8,5% per jaar. Aandelen renderen op lange termijn dus beter dan vastgoed. Je mijdt de rentekosten die de koper maakt, maar betaalt dan weer wel iedere maand een stevige huur.

Praktijk vergelijking: 50.000 euro – huis kopen of huren?

Stel, u beschikt op 25-jarige leeftijd samen met uw partner over 50.000 euro. Hoe zal uw vermogen dan evolueren als u een huis van 250.000 euro koopt? Hoe verhoudt dit zich in vergelijking met de huuroptie en het beleggen van die 50.000 euro op de beurs? Laten we dat op basis van historische rendementen en huidige data even analyseren.

Als koper zal je een hypothecaire lening aangaan voor 200.000 euro en hierop 4,19% rente betalen. Als je dit in annuïteiten op 30 jaar aflost, betaal je ieder jaar 11.611 euro aan de bank. Hierboven komen nog extra jaarlijkse kosten zoals roerende voorheffingen en onderhoudskosten. Deze worden ieder jaar op 3,5% van de originele waarde geschat, ofwel 8750 euro per jaar. We gaan ervan uit dat de langetermijntrend zich voorzet en de vastgoedwaarde dus met 5,6% per jaar zal stijgen. De waarde van het huis zal dan na 30 jaar stijgen tot 1.273.599 euro. Omdat al jullie schulden dan zijn afbetaald, zou dit ook jullie nettovermogen zijn op 55-jarige leeftijd.

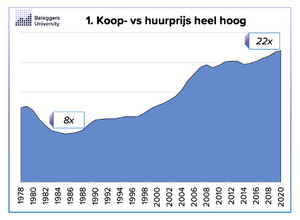

Wat zou er gebeuren als je kiest om die 50.000 euro te beleggen en de komende 30 jaar te huren? Gemiddeld ligt de jaarlijkse huurprijs in België 22 keer lager dan de koopprijs van het huis. We rekenen voor het eerste jaar dus 11.363 euro aan huurkosten, en verhogen deze met 1,3% per jaar (historisch gemiddelde). Deze huurkost ligt lager dan de som van de leningskosten en onderhoudskosten (20.361 euro) als je zou kopen. Deze uitgespaarde kosten kun je dan ook op de beurs beleggen. Wanneer we rekening houden met een rendement van 8,5%, het historisch gemiddelde van de Amerikaanse beurs, zal je vermogen als huurder/belegger uitgroeien tot 1.502.980 euro.

We kunnen concluderen dat de huurder dertig jaar later 229.000 euro rijker zou zijn dan de koper, maar het verschil tussen de twee is eigenlijk bijna miniem de eerste 20 jaar.

Hou je van vrijheid en neem je graag het heft in eigen handen? Dan ben je waarschijnlijk beter af om te gaan huren. Je zit namelijk niet vast aan een locatie. Bovendien zal je toekomstige vermogensgroei niet afhankelijk zijn van externe factoren (vastgoedprijzen), maar wel van factoren die je zelf in de hand hebt: je rendementen op de beurs.

De huuroptie lijkt op het eerste zicht risicovoller, want de beurs kan heel volatiel zijn. De risico’s van maandelijkse afbetalingsverplichtingen, vallen echter ook niet te onderschatten. De huurder heeft op zijn minst een extra buffer (50.000 euro in jaar 1) die hij kan aanspreken in mindere tijden.

Ben je eerder iemand die voor veiligheid gaat? Dan kan kopen de betere optie zijn. Hou er echter rekening mee dat dit huis tot het afbetaald is nooit 100% je eigendom is. Het enige bezit dat je hebt, is de verplichting om je schulden bij de bank af te betalen.

Of zoals het gezegde gaat: “Vastgoed is een aansprakelijkheid, aandelen zijn bezittingen”.

Kopen was het voorbije decennium enorm populair. Terecht, want prijsstijgingen en lage rentevoeten zorgden voor mooie rendementen.

Het is onze taak om in te schatten of deze trends de komende decennia ook kunnen aanhouden.

Drie factoren wijzen erop dat dit mogelijk niet houdbaar is:

Reden #1: de huizenprijzen stegen in 2021 tot 22 keer de jaarlijkse huurprijs, een absoluut record. Het was met andere woorden nog nooit zo duur om een huis te kopen in plaats van te huren. Dit wijst erop dat de stijging van de huisprijzen overdreven was en de komende jaren wel eens zou kunnen afkoelen.

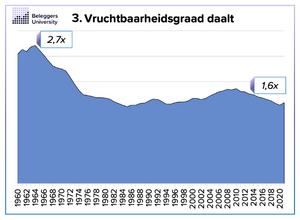

Reden #2: er worden ieder jaar steeds minder mensen op de wereld gezet. De vruchtbaarheidsgraad daalde de voorbije 60 jaar van 2,7 tot 1,6. Een combinatie van een hoger huizenaanbod door meer sterftes en een lagere vraag door minder geboortes kan op termijn leiden tot een overaanbod op de markt. Dit kan verder druk zetten op de prijzen. (uiteraard kan dit wel aangevuld worden door migratie)

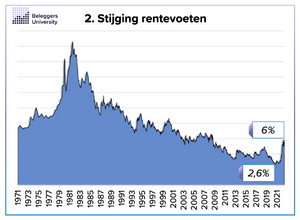

Reden #3: Centrale Banken zijn de rentevoeten aan het verhogen om inflatie in te perken. Hypothecaire rentes in de VS verdubbelden het voorbije jaar tot 6%. Dit is historisch gezien nog niet hoog, maar de lage rentevoeten liggen helaas achter ons. Het wordt dus minder aantrekkelijk om te lenen.

Wanneer we op basis van deze trends het verwachte vastgoedrendement in ons model aanpassen van 5,6% naar 3%, merken we meteen een groot verschil in vermogensgroei. De waarde van je huis zou dan in 30 jaar stijgen tot 607.000 euro, maar liefst 1 miljoen euro minder dan moest je huren en beleggen aan 8,5% rendement per jaar.

Is vastgoed kopen nu echt beter dan huren?

Wanneer je je geld op een spaarboekje laat wegrotten aan 0,11% gaan we akkoord dat vastgoed kopen veel beter is. Het cijfervoorbeeld dat ik aanhield, duidt echter aan dat huren slimmer kan zijn voor je toekomstige vermogensgroei wanneer je (succesvol) leert beleggen. Bovendien zul je ook altijd nog je vrijheid hebben, terwijl dat voor kopers niet het geval is.

Je uiteindelijke beslissing zal natuurlijk ook afhangen van je persoonlijkheid. Hou je van stabiliteit, dan kan kopen interessanter zijn. Heb je net zoals ik liever je vrijheid en heb je liever je toekomstige vermogensgroei in eigen handen? Dan kies je best voor de huuroptie.

Kopen wordt sowieso interessanter in een later stadium van uw leven, terwijl huren interessanter is voor jonge mensen die hun vermogen eerst willen uitbouwen op de beurs.

Verder hoop ik u enkele interessante inzichten meegegeven te hebben over de huidige situatie van de vastgoedmarkt. Het is volgens mij onwaarschijnlijk dat vastgoedprijzen net zoals in het verleden met 5,6% per jaar zullen blijven stijgen. Dat maakt huren vandaag mogelijk veel interessanter dan kopen.

Wat u ook doet, ik ben altijd beschikbaar om u te helpen in uw traject van toekomstige vermogensgroei.

Met vriendelijke groeten,

Robbe Delaet

P.S. wenst u meer advies van Robbe & Dieter? Abonneer dan zeker op onze nieuwsbrief (onderaan) + abonneer op ons YouTube kanaal voor informatieve video’s.